有留意我发表的朋友想必还记得这只曾是我2003年第二主力(当时的主力是TSH)的产业股,还记得当初我是在RM1.20入场,并在1.85-1.96之间出货(未发红股前)。好不容易的,我终于等到它跌破了我2003年的平均买入价,而且它的股价也已来到这几年的新低,我个人认为,投机它的机会又成熟了。

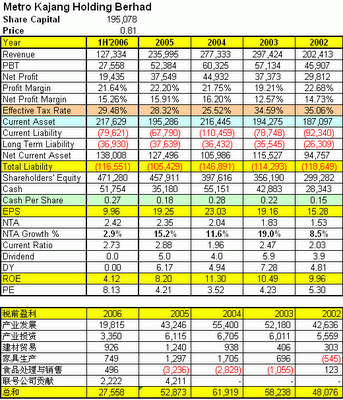

由于Metro Kajang这几年的主要盈利都是来自产业发展,市场担忧产业下跌周期将会在不久后的将来开始而纷纷的抛售手中的产业股。其它的不利因素如

1.巴生谷以外的地区出现产业过剩的问题。

2.产业计划此起彼落,不良竞争导致赚幅不佳。

3.大马与美国利差导致资金外流,大马政府调高基本利率似乎是无可避免的事再加上Metro Kajang 2005年上半年的表现差强人意,股价被压低似乎也就成为了理所当然的事。然而这对1995年上市后就一直保持盈利,同时已把业务多元化的Metro Kajang来说是一件非常不公平的事。

Metro Kajang (美景控股)的主要业务如下:

1.产业发展(Pelangi Damansara II – 出售率90%, Pelangi Semenyih –出售率98%, Taman Bukit Merah –出售率97%)

2.产业投资(酒店、Metro Point等,这两年盈利不断上扬)

3.家具生产(中国,这两年的盈利不断上扬)

4.建材交易(主要为其产业发展提供原料,平平无奇,每年只赚1百万左右)

5.生产食品与服务(生产食品于2005年一月投入生产,预计将在2006年转亏为盈)。

我预料2006、07年的成绩单会比2005年来得好,至少也能够维持5分需扣税股息。

10大股东的股权=62%,既然有着那么多的基金出现在大股东的名单上,年尾必有窗饰活动。

它的主要大股东计有

Chen Choy & Son Realty Sdn. Bhd. – 42.28%

Amanah Saham Bumiputra – 8.56%,

Halim securities Bhd – 1.79%,

Alor star securities Bhd – 1.79%

Rekapecific Bhd – 1.79%

Nisbah Kurnia Sdn. Bhd. – 1.77%

HLG Penny Stock Fund – 1.08%

Hwang DBS select small cap fund – 1.08%

PB securities Bhd – 1.05%

Hwang DBS select opportunity fund – 0.86%

粗略看了2005年-Metro kajang的年报, 看到一些较为正面的发展。如:

粗略看了2005年-Metro kajang的年报, 看到一些较为正面的发展。如:

1.它在2005年8月26日重沽产业投资地段(这也是产业投资资产激增的原因之一),预计下财政年度的产业盈利会比去年好.

2.以11mil的代价在KL购得1 acre的商业地段(黄金地段).

3.PD2的出售率已达88%.

4.食品处理在2005年11月开始转亏为盈(单单厂房的投资额就达22mil,尚若它一年没能力赚上1百万就算是挺失败的投资了.)

5.它的Debt Ratio一直维持在10%之中.

6.30大股东的总股权从上财政年的75.55%增至75.81%, Public Bank Group Officers’ Retirement Benefits Fund竟然也会出现在他的30大股东的名单之内,看来此股真的很适合老人家投资耶. 哈哈

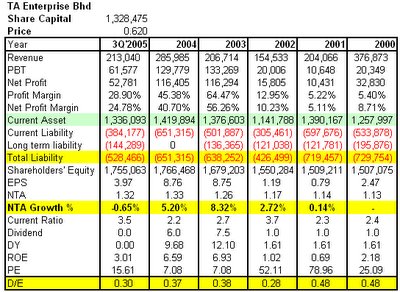

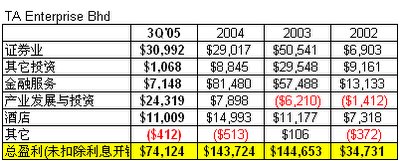

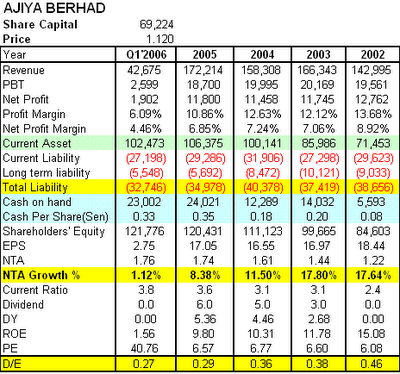

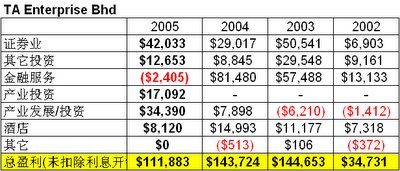

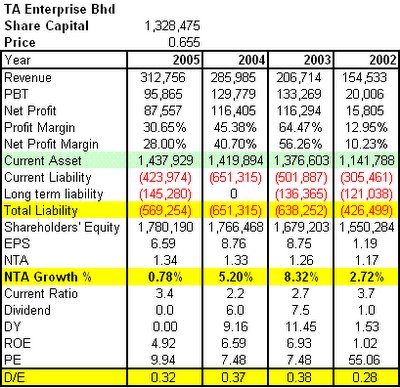

TA第2季度的成绩单比我意料中更好,尤其是来自产业发展的盈利更为显著(约2千万零吉),产业投资+酒店+产业发展的总盈利已逐渐逼近其主要业务。看来,它在证券业竞争白热化期间放弃鹿逐投资银行的决定绝对是明智之举。

TA第2季度的成绩单比我意料中更好,尤其是来自产业发展的盈利更为显著(约2千万零吉),产业投资+酒店+产业发展的总盈利已逐渐逼近其主要业务。看来,它在证券业竞争白热化期间放弃鹿逐投资银行的决定绝对是明智之举。

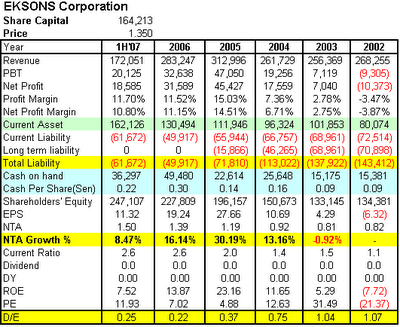

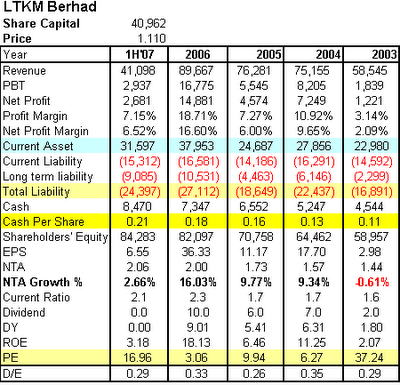

LTKM成立于1986年10月16日,之后在2000年3月间在大马第2交易板上市。主要大股东为Ladang Ternakan Kelang Sdn. Bhd(58%),主要业务为生产鸡蛋、分销鸡蛋等。除此之外,它也与marditech corporation sdn.bhd. 合作究发omega 3保健蛋。LTKM目前产能为每天约1百万粒鸡蛋(150千粒为omega3鸡蛋),其中约35%的鸡蛋出口至新加坡。

LTKM成立于1986年10月16日,之后在2000年3月间在大马第2交易板上市。主要大股东为Ladang Ternakan Kelang Sdn. Bhd(58%),主要业务为生产鸡蛋、分销鸡蛋等。除此之外,它也与marditech corporation sdn.bhd. 合作究发omega 3保健蛋。LTKM目前产能为每天约1百万粒鸡蛋(150千粒为omega3鸡蛋),其中约35%的鸡蛋出口至新加坡。